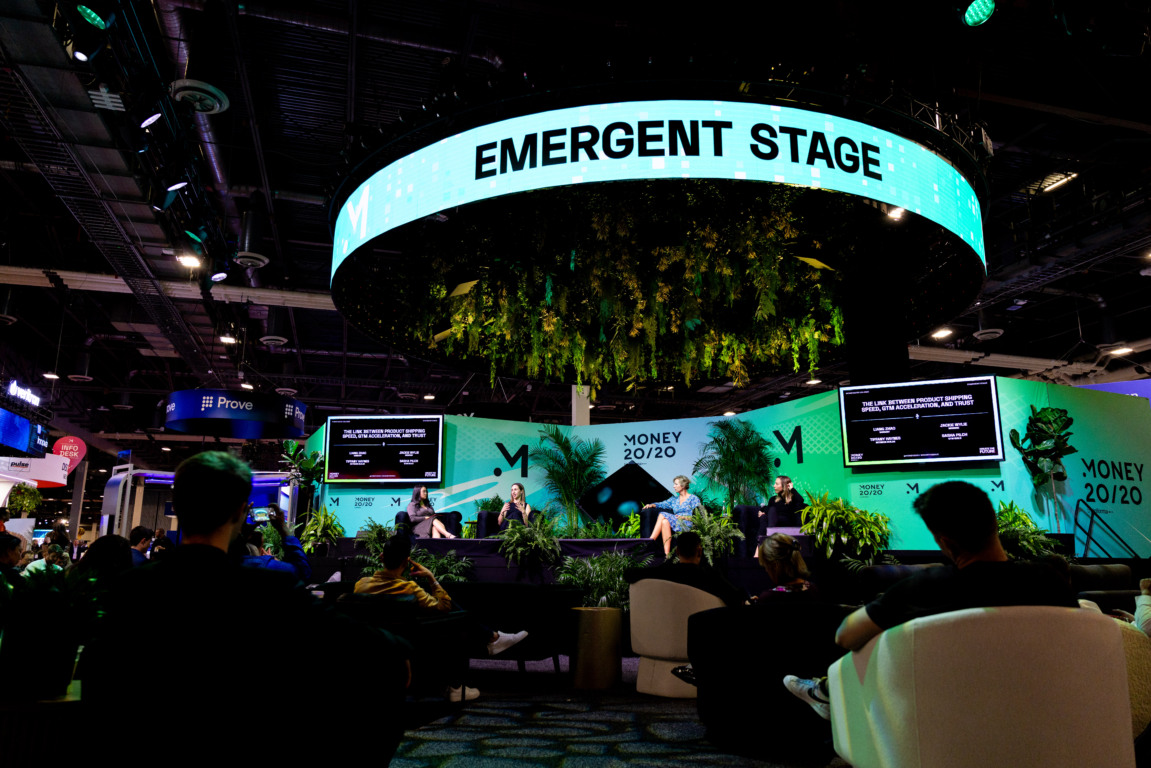

A edição 2025 da Money20/20, maior evento global de fintechs, selou uma mudança de ciclo no setor de pagamentos. Após anos dominados por narrativas como open finance, superapps e banking-as-a-service, a energia do encontro foi para outro eixo: defesa, eficiência e resiliência operacional.

Fraude, identidade digital e pós-transação ocuparam o centro do palco — e um tema até pouco tempo atrás relegado às áreas operacionais emergiu como prioridade estratégica: os chargebacks. O avanço da fraude digital e a compressão de margens tornaram o processo de disputa pós-transação um dos pontos mais sensíveis da infraestrutura financeira moderna.

Se a primeira década das fintechs foi sobre conquistar o usuário, esta parece ser sobre preservar margens e confiança no sistema.

Chargeback deixa o porão e sobe para a sala de comando

Historicamente tratado como retaguarda, o chargeback virou linha de defesa.

A lógica mudou: já não se trata apenas de resolver disputas, mas de operar com velocidade, precisão e inteligência — combinando automação e análise contextual.

Em mercados competitivos, cada percentual de reversão e cada dia de operação contam.

E cada etapa manual custa dinheiro — e resiliência.

A vantagem silenciosa da América Latina

Esse debate global encontra a América Latina em posição inesperadamente privilegiada.

Aqui, as dores do pós-transação nunca foram invisíveis.

Fraude estruturalmente mais alta, marcos regulatórios diferentes em cada país e estruturas de custo naturalmente mais enxutas criaram algo como um “laboratório involuntário” de eficiência operacional.

Em LATAM, operar bem sempre foi menos escolha e mais necessidade.

Agora, enquanto mercados maduros começam a enfrentar essas dores em escala, soluções nascidas na região aparecem não como exceção — mas como referência prática.

Uma IA brasileira mirando um problema global

É nesse contexto que surge um caso emblemático: a Tupi, startup fundada em janeiro, que desenvolveu uma plataforma de IA voltada exclusivamente ao ciclo de chargeback — da análise à recomendação de decisão.

Nada de IA genérica encaixada depois.

A tecnologia foi desenhada desde o início para esse problema — e treinada sobre a realidade operacional latino-americana, uma das mais desafiadoras do mundo.

O resultado apareceu em Las Vegas: reuniões com instituições de continentes distintos, interesse de adquirentes, emissores e PayFacs — e a percepção de que a próxima fronteira da IA em pagamentos não está na abertura do ciclo, mas no pós-transação, onde o custo e o risco se materializam.

De consumidor a referência global

Por anos, a América Latina foi vista como destino para testar modelos importados.

O movimento agora parece inverso: soluções moldadas pela fricção local começam a atrair atenção lá fora. Não por exotismo, mas porque refletem o tipo de eficiência que o mundo financeiro passa a buscar.

O que nasceu para sobreviver agora escala como vantagem.

A Money20/20 mostrou que o mapa tecnológico está menos concentrado — e que dores latino-americanas, antes silenciosas, tornaram-se universais.

A mensagem de Vegas

Se o ciclo anterior foi sobre ampliar fronteiras de consumo, este é sobre proteger fronteiras de confiança.

E se a indústria global está olhando para a América Latina não apenas como mercado, mas como origem de soluções, é porque — mais uma vez — o futuro já foi testado aqui.

A disputa pós-transação saiu da sombra.

E a inovação “tupiniquim” chegou antes.

Frase-chave

Se a primeira onda da IA em fintech foi genérica, a segunda será especializada — e a América Latina entra nela com cicatrizes que viraram vantagem competitiva.